文 | 手游那点事 | 虹彤

迈入2019年,在“游戏寒冬”过去之后,整个行业的发展已经逐渐走上正轨,买量大盘也一直保持着稳定上升的状态。当然,买量市场的持续回暖并不意味着没有新的变化。在买量成为了大多数游戏厂商的基础能力之后,如何在严峻的市场情况下更好地买量、合理买量、效果最大化买量成为了游戏厂商最关心的问题。

如今2019年上半年刚过去不久,手游那点事此次也联合DataEye——ADX平台,对过去半年的买量市场做一次全面的复盘,从买量公司、买量产品、买量渠道、买量素材等方面为从业者呈现出更加透明、更加具体的买量大盘情况。

注: “ 投放指数 ” 受投放素材数、投放产品数、素材 ip 指数、素材消耗周期、 投放媒体占比等因素影响。

一、单日最高有1759款游戏买量,视频素材生命周期从14天跌至4天左右

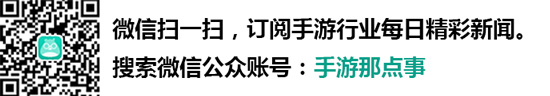

2019年上半年,Android渠道仍然是买量市场的主力军。DataEye——ADX数据显示,版号重开之后,相比起2018年,双端买量游戏数量均有上涨,单日最高有1759款游戏参与买量。其中Android端买量游戏数量回升的趋势更为明显,自3月下旬开始每天投放的游戏数量便保持在1000款以上。

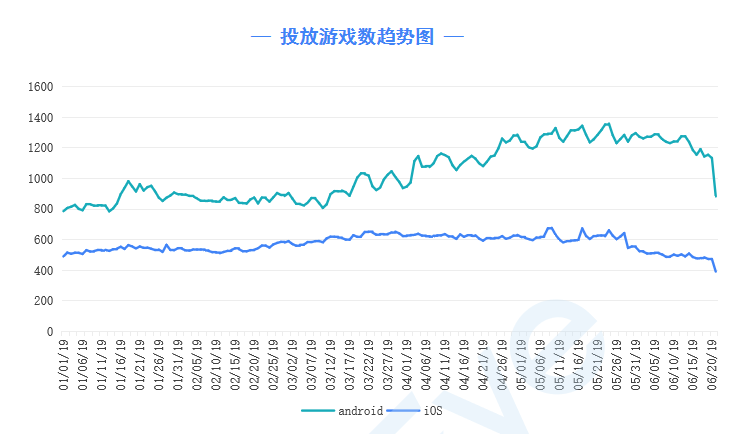

从每天参与买量的公司数来看,2019年上半年每天投放的公司主体数没有太大的变化,单日最高有422家公司参与买量。Android端的投放公司主体每天基本保持在250-300家,而iOS端每天参与买量的公司主体数保持在150家以上,一度突破200家。

不过令人有些意外的是,2019年上半年双端买量公司主体数量与去年相比均有所下滑,而这也是买量市场发展成熟并形成一定门槛的外化表现。从过去一年到今年上半年的市场情况来看,无论版号受限还是重开,参与买量的团队数量都没有出现太大的波动,新入局团队和出局团队的数量基本持平。值得注意的是,新入局者也基本是已入局的买量团队的资源重组,很少出现新的行业外选手跨界进来了。

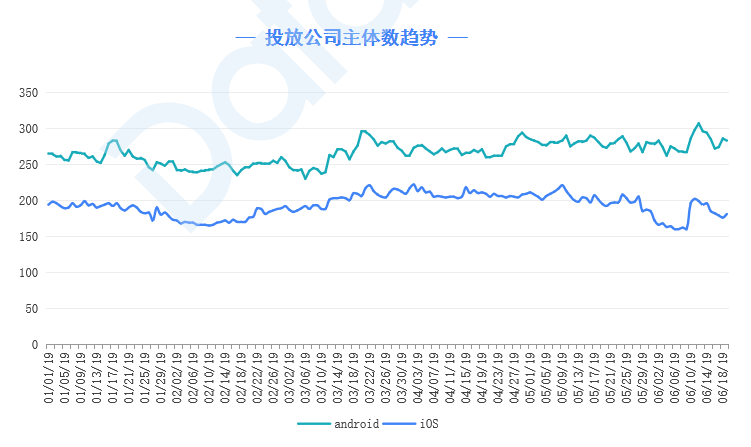

从投放素材数来看,视频素材的投放优势十分明显。自2月中旬开始,视频素材的投放量就超过了图片素材,并一直呈现出大幅度上升的趋势。具体来看,视频素材的投放量自3月份开始每天的投放量基本保持在2万组以上,峰值一度超过4万组,而图片素材的投放量则逐步下降。

值得注意的是,视频素材投放量的大幅度上升在一定程度上也反映了目前买量素材的生命周期问题。DataEye——ADX数据显示,买量素材的生命周期已经从15天左右迅速降至4天左右,这也意味着买量厂商需要用更多、更新的素材去填充这个缺口。

二、买量产品TOP100榜单:《复古传奇》拿下投放力度第一,“魔幻”成上半年最热品类

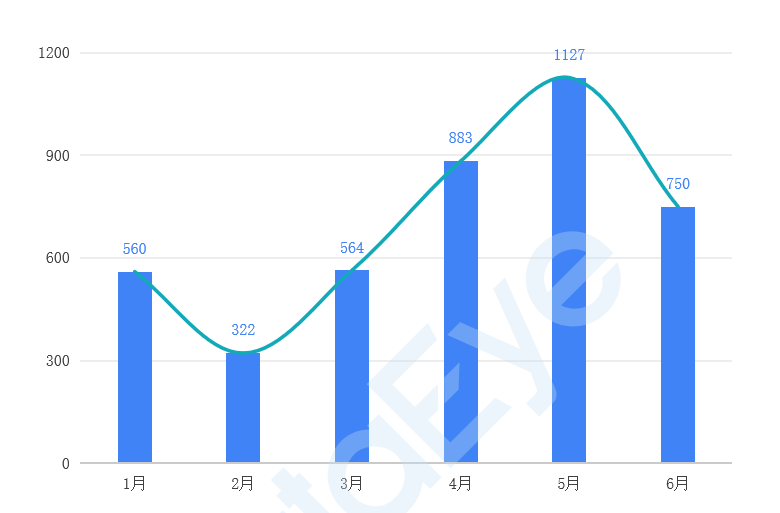

从2019年上半年每月新增买量游戏数趋势来看,版号恢复对行业的推动作用还是非常明显的。除了2月份“低谷”之外,2019年上半年每月新增买量游戏数量同比平均上涨了64%,5月份新增买量游戏数更是高达1127款。

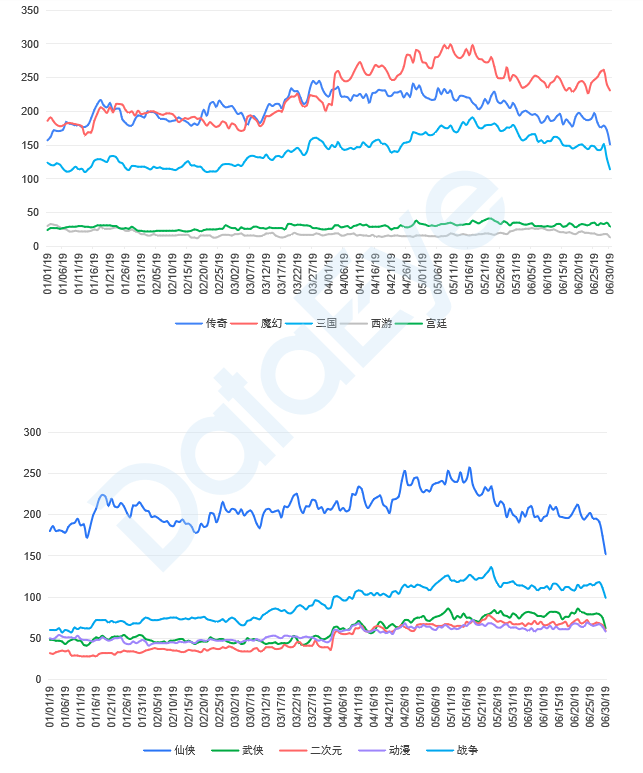

按照题材划分,魔幻类产品的投放量在今年上半年有着较为明显的增长,甚至自4月份开始超过了“老大哥”传奇类产品,每天投放游戏数一度接近300款,可以说是上半年的TOP1热门品类了。传奇类和仙侠类的每天投放游戏数则基本保持在150-200款,其中仙侠类在4月和5月还有小幅度爆发,每天投放游戏数一度超过250款。

按照投放指数来衡量,2019年上半年投放指数TOP5的产品分别是《复古传奇》《消灭病毒》《闪烁之光》《单职业:超变》《三国志名将令》。具体从游戏类型来看,TOP100中一共有23款传奇、15款魔幻类产品、3款仙侠类产品、17款三国类产品。整体而言,传奇、仙侠、三国、魔幻等仍然是买量的主流品类。

按照联运公司数来划分,拿下投放力度TOP1的仍然是《复古传奇》,联运公司数高达42家。

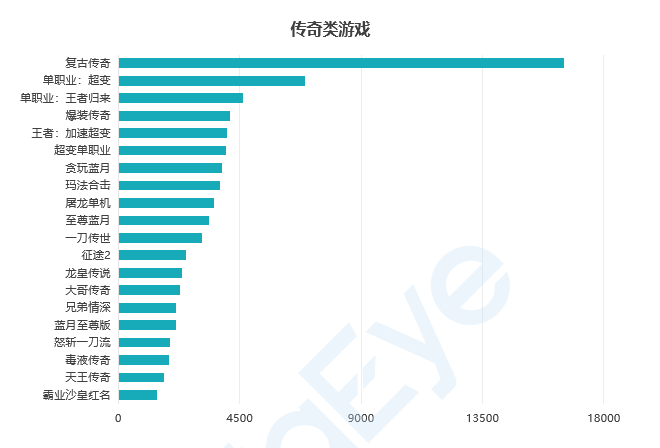

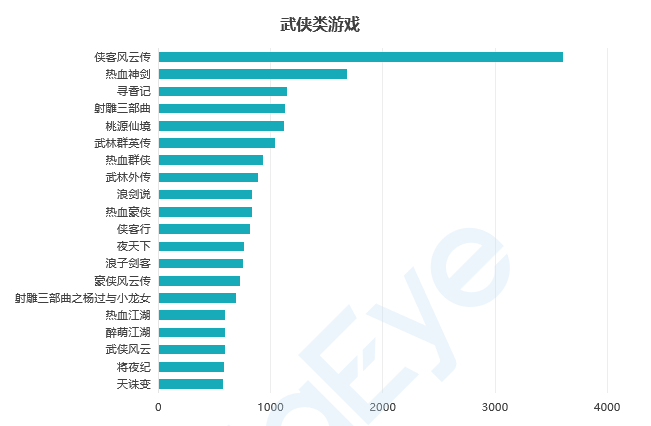

而按照游戏类型来划分,DataEye——ADX本次还公布了各个游戏类型的投放力度TOP20产品排名。鉴于篇幅受限,手游那点事在此摘选出传奇、仙侠、武侠、三国、魔幻这五类的TOP20产品排名展示。从具体的投放素材数来看,传奇类头部产品的投放量都远远高于其他品类,仍然是当下最热门的买量品类。

传奇类投放力度TOP1的位置无疑是由《复古传奇》拿下,第二到第五名分别是《单职业:超变》《单职业:王者归来》《爆装传奇》《王者:加速超变》。从投放素材数来看,《复古传奇》的投放素材数近18000组,远超于其他同类产品。

拿下仙侠类投放力度TOP1的则是《纵剑仙界》,投放素材数超过3000组,是TOP20《莽仙纪》的三倍。

武侠类投放力度TOP1的产品为边锋游戏的《侠客风云传》,投放素材数同样远远超过其他同类产品。

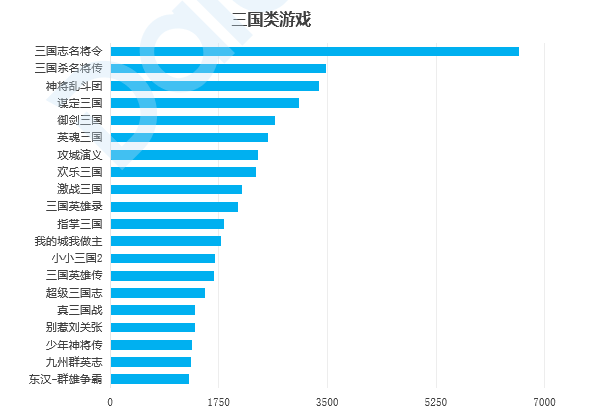

三国类投放力度TOP1则由《三国志名将令》拿下,投放素材数近7000组,TOP2至TOP5分别是《三国杀名将传》《神将乱斗团》《谋定三国》和《御剑三国》。

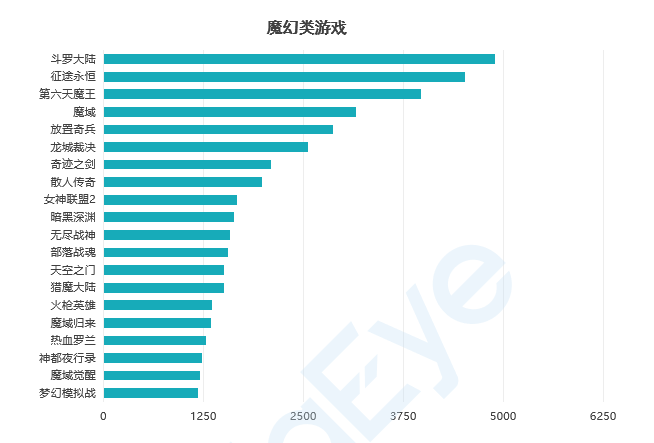

拿下魔幻类投放力度TOP1的是《斗罗大陆》,投放素材数将近5000组。

三、公司TOP100榜单:蓝飞互娱拿下投放力度第6名,TOP100门槛为978投放指数

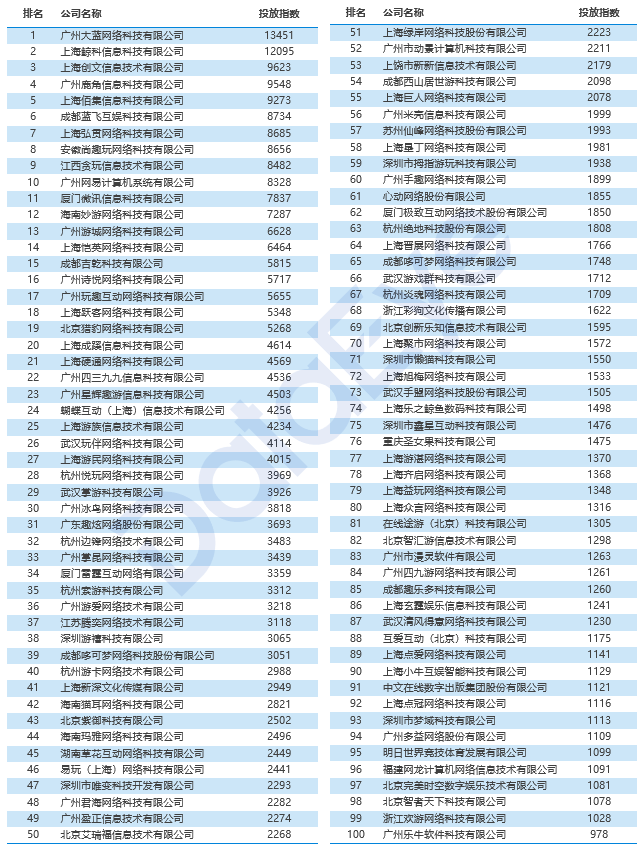

以投放指数来衡量,2019年上半年投放力度TOP5公司主体分别是大蓝网络、鲸科信息、创文信息、鹿角信息和佰集信息。其中,仅有排名一二的大蓝网络和鲸科信息的投放指数超过一万,而投放指数超过5000的有17家厂商,TOP100入围门槛则为978投放指数。

整体来看,进入TOP100特别是前半部分位置的厂商,大多为“熟面孔”,比如大蓝网络、创文信息、贪玩信息、弘贯网络等等。在买量市场门槛不断拔高的情况下,“新人”想要挤入头部位置已经越来越难。

不过,2019年上半年买量市场还是出现了一些“黑马”厂商,蓝飞互娱是最为突出的一个。蓝飞互娱在今年2月份以以4131组投放素材数空降投放力度榜单TOP2,此后便常驻投放力度榜单前列。目前旗下主推的游戏为《消灭病毒》和《旅行串串》,均为休闲游戏。实际上,回顾上半年的买量市场,《消灭病毒》、《paint.ly》等越来越多的休闲游戏出现在买量头部位置,可见“买量”成为了越来越多休闲游戏厂商的标配。

与前文产品部分类似,本次DataEye——ADX也公布了各个游戏类型的投放力度TOP20买量公司排名。鉴于篇幅受限,手游那点事在此摘选出传奇、仙侠、武侠、三国、魔幻这五类的公司排名展示。

首先是传奇类游戏,拿下该品类投放力度TOP5的厂商分别是创文信息、贪玩信息、微讯信息、尚趣玩信息和腾奕网络。从投放指数来看,传奇类头部厂商的投放量与中尾部的差距较大,比如TOP1和TOP2的投放指数还在7000以上,到了第三名便突然跌至4000多,排在TOP20的蝴蝶互动的投放指数仅有977。

拿下仙侠类投放力度TOP5的厂商分别是大蓝网络、佰集信息、鲸科信息、趣炫网络和君海网络,这几家也都是熟面孔了。

拿下武侠类投放力度TOP1的是边锋网络,旗下《侠客风云传》一直是该品类的买量头部产品。

三国类投放力度TOP5厂商分别是弘贯网络、大蓝网络、玩伴网络、游卡网络和鲸科信息。与传奇类排名情况相似,三国类投放力度TOP20厂商之间的头尾差距也比较大,拿下TOP1的弘贯网络的投放指数为6287,而排在TOP20的玛雅网络的投放指数仅为735。

魔幻类投放力度TOP5厂商分别是恺英网络、尚趣玩网络、鲸科信息、网易计算机和游族信息。与其他品类相比,魔幻类投放力度TOP20的头尾差距并不大。

四、渠道:腾讯广告、巨量引擎稳居第一类渠道排名

渠道方面,DataEye——ADX本次将买量渠道分为第一类、第二类、第三类,类别内不做渠道排名区分。

注:排名不分先后

第一类渠道主要有腾讯广告、巨量引擎、爱奇艺、快手这四个渠道,而腾讯广告和巨量引擎旗下的平台也被列入其中,比如腾讯广告旗下的微信广告、QQ广告、优量广告等等,巨量引擎旗下的皮皮虾、今日头条、西瓜视频、抖音短视频等等。

整体来看,第一类渠道是目前发展较为完整、规模也相对较大的,在买量市场升级变迁过程中也走在了前面。以腾讯广告为例,不仅拥有庞大的自有流量,还在大数据能力、投放产品能力上也形成了自己的竞争壁垒。

进入第二类渠道有百度推广、阿里汇川和有道智选,前面两个渠道也是常见的头部渠道了。有道智选则是网易旗下的广告平台,平台流量资源主要有网易有道词典、有道云笔记、网易邮箱大师等等。

第三类渠道则是趣头条、虎扑、穿山甲联盟,这三个渠道均是今年上半年表现较为突出的“新秀”。

五、素材:视频素材成为主流广告形式,“情景剧”为热门内容创作方向

买量素材方面,视频素材成为主流的趋势更加明显。在内容创意上,“情景剧”成为近期视频素材的一个创作方向,其中“奔驰女”、“暗访”、“外国人”、“怼网友”等内容成为热点。

结语

在DataEye——ADX看来,互联网的本质就是信息透明以达到加速全社会商业效率,这会导致“买量”的竞争会越来越趋向于营销本质的竞争,游戏买量公司的未来将会向内容制作公司、内容营销公司看齐。同时,这也将会是买量市场的未来。